|

|

|

#46 | |

|

TBB Family

Registriert seit: Mar 2004

Beiträge: 10.373

|

Vereinigte Staaten

Wie Amerikas sinkende Produktivität den Wohlstand gefährdet Die Arbeitsproduktivität steigt nur noch langsam, in Amerika fällt sie sogar. Ökonomen rätseln noch über die Gründe, während die Schwäche den Wohlstand des Westens bedroht. 08.09.2016, von Winand von Petersdorff-Campen und Philip Plickert, Washington/Frankfurt http://www.faz.net/aktuell/finanzen/...-14424980.html Gründe:

IS U.S. ECONOMIC GROWTH OVER? FALTERING INNOVATION CONFRONTS THE SIX HEADWINDS, by Robert J. Gordon, August 2012 The headwinds include

Zitat:

Geändert von Benjamin (08-07-2020 um 22:46 Uhr) |

|

|

|

|

|

|

#47 |

|

TBB Family

Registriert seit: Mar 2004

Beiträge: 10.373

|

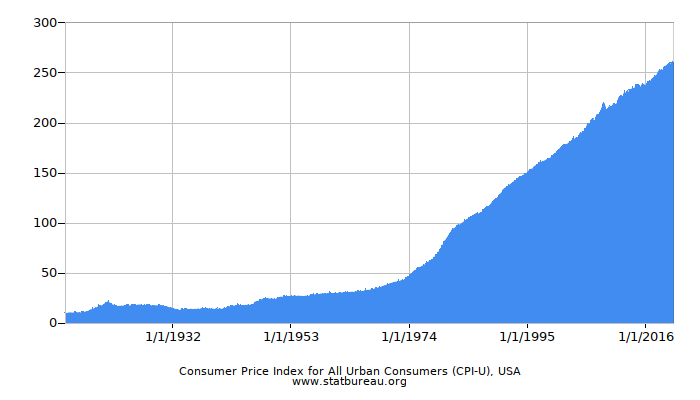

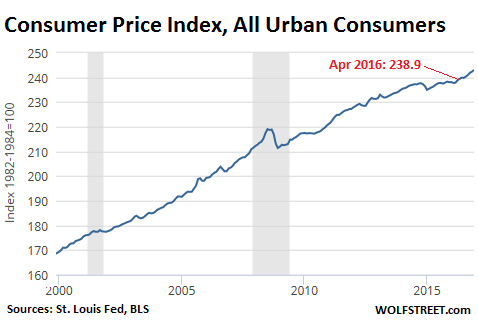

Consumer Price Index: Total All Items for the United States

Quelle: https://fred.stlouisfed.org/series/CPALTT01USQ661S Geändert von Benjamin (08-07-2020 um 22:46 Uhr) |

|

|

|

|

|

#48 |

|

TBB Family

Registriert seit: Mar 2004

Beiträge: 10.373

|

2% Inflation als Ziel der Fed in den USA - illusorisch ?!

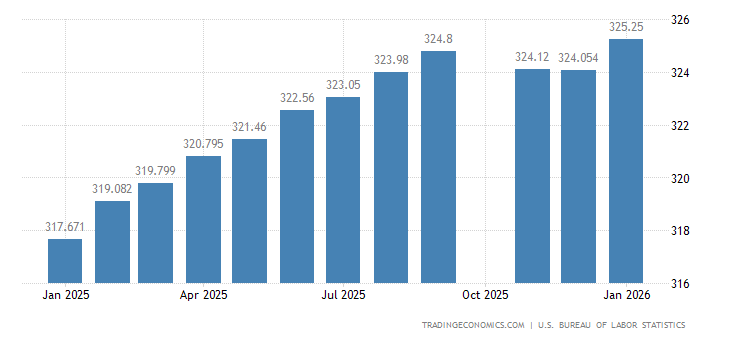

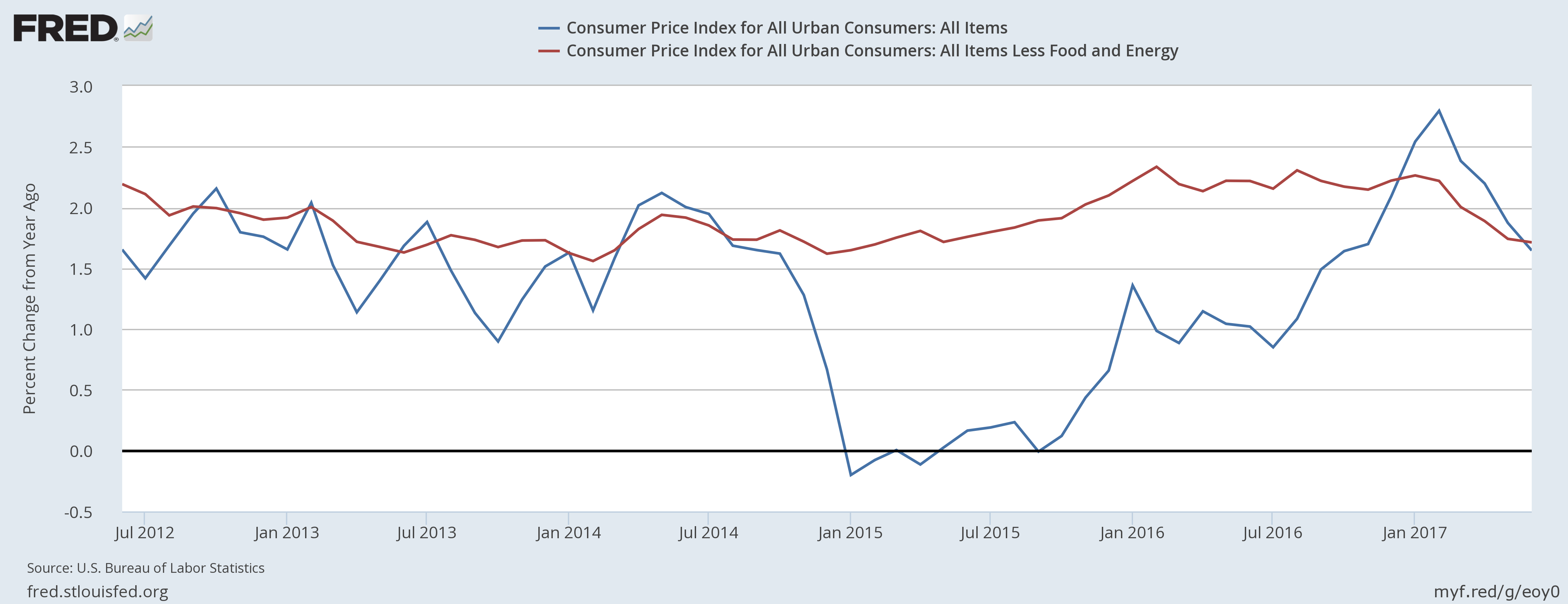

It doesn't matter which inflation guage you use; they all show that price pressures just aren't that high. The Fed should probably stop arguing that the economy will eventually return to 2% inflation rate. United States Consumer Price Index (CPI):  Quelle: https://tradingeconomics.com/united-...rice-index-cpi ############################################## US CONSUMER PRICE INDEX, MARCH 2017  Quelle: https://www.novascotia.ca/finance/st...f=&dto=0&dti=3 ############################################# Consumer Price Index for All Urban Consumers, CPI-U  Index data was last modified on 07 May 2017 Quelle: https://www.statbureau.org/en/united-states/cpi-u ###############################################  Bureau of Labor Statistics report dated July 17, 2015 http://marketrealist.com/2015/07/us-...rose-0-3-june/ ############################################  Quelle: https://seekingalpha.com/article/408...ces-just-issue ##################################### Angehängter Chart: Quelle: https://fred.stlouisfed.org/series/PCETRIM1M158SFRBDAL The Trimmed Mean PCE inflation rate produced by the Federal Reserve Bank of Dallas is an alternative measure of core inflation in the price index for personal consumption expenditures (PCE). The data series is calculated by the Dallas Fed, using data from the Bureau of Economic Analysis (BEA). Calculating the trimmed mean PCE inflation rate for a given month involves looking at the price changes for each of the individual components of personal consumption expenditures. The individual price changes are sorted in ascending order from “fell the most” to “rose the most,” and a certain fraction of the most extreme observations at both ends of the spectrum are thrown out or trimmed. The inflation rate is then calculated as a weighted average of the remaining components. The trimmed mean inflation rate is a proxy for true core PCE inflation rate. The resulting inflation measure has been shown to outperform the more conventional “excluding food and energy” measure as a gauge of core inflation. Geändert von Benjamin (08-07-2020 um 22:47 Uhr) |

|

|

|

|

|

#49 | |||||||||

|

TBB Family

Registriert seit: Mar 2004

Beiträge: 10.373

|

Stone McCarthy: No More Hikes This Year, Debt Ceiling Can Derail Fed's Balance Sheet Plans

by Tyler Durden, Jul 26, 2017, http://www.zerohedge.com/news/2017-0...ce-sheet-plans Selection of points made by Stone McCarthy:

Quelle: How Big Of A "Deleveraging" Are We Talking About? by Tyler Durden, Jul 25, 2017, http://www.zerohedge.com/news/2017-0...-talking-about Zitat:

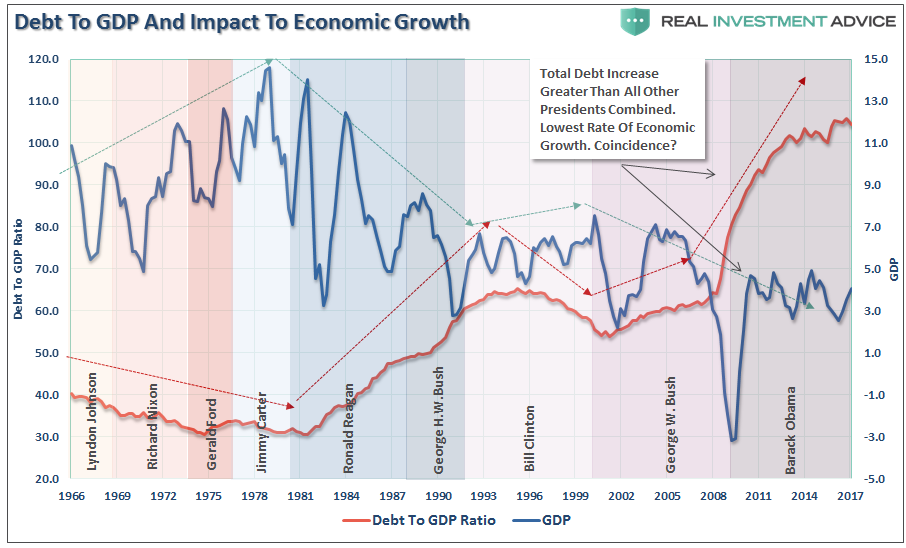

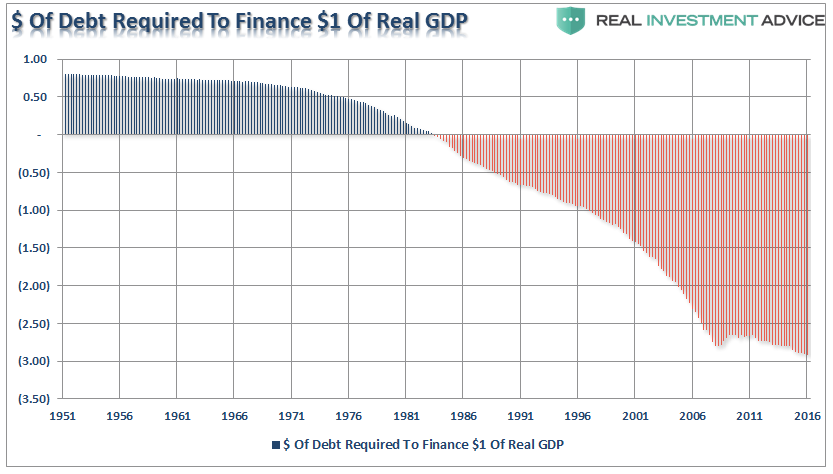

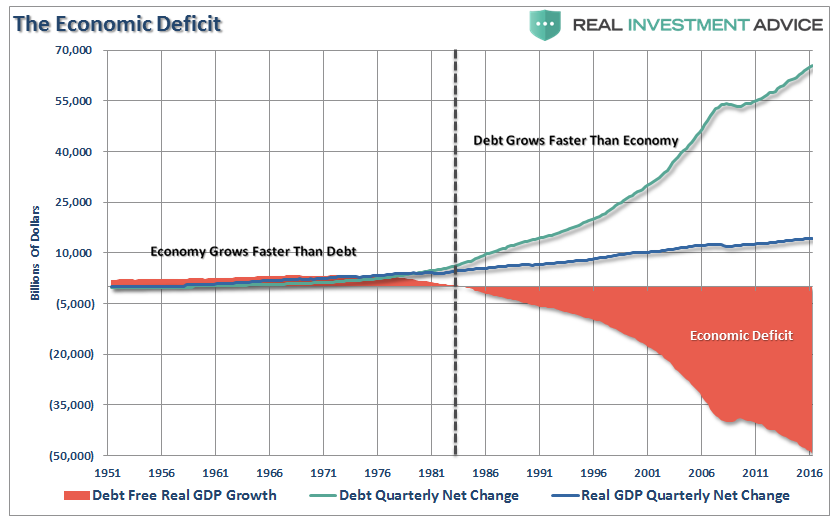

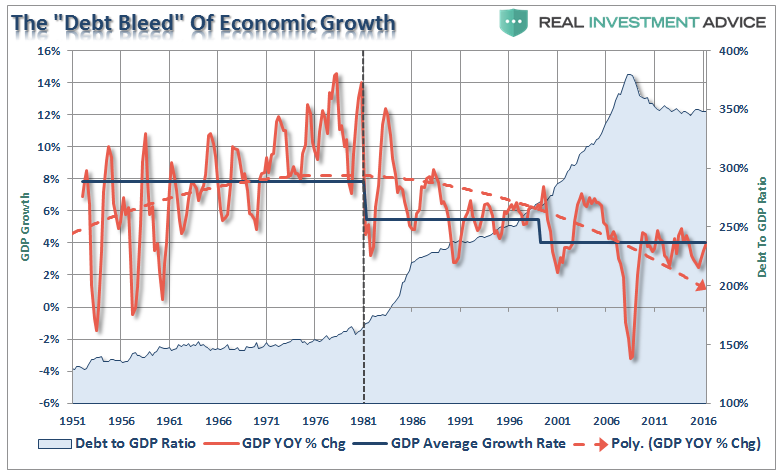

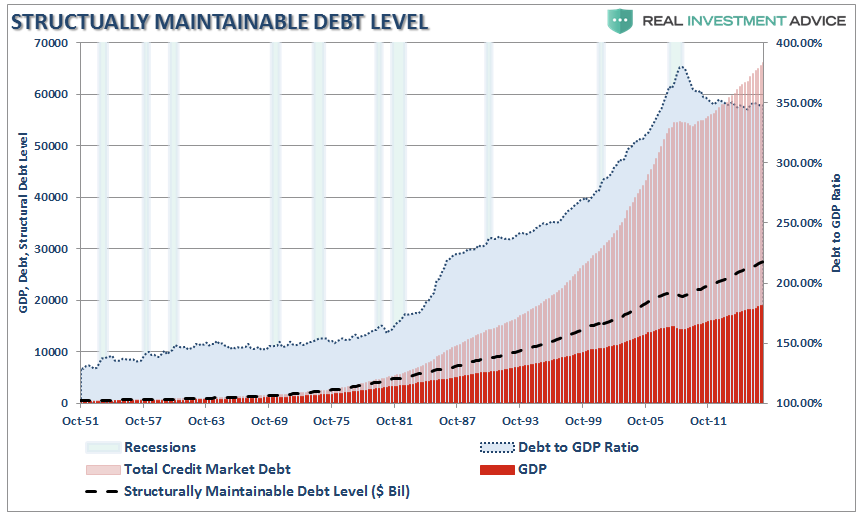

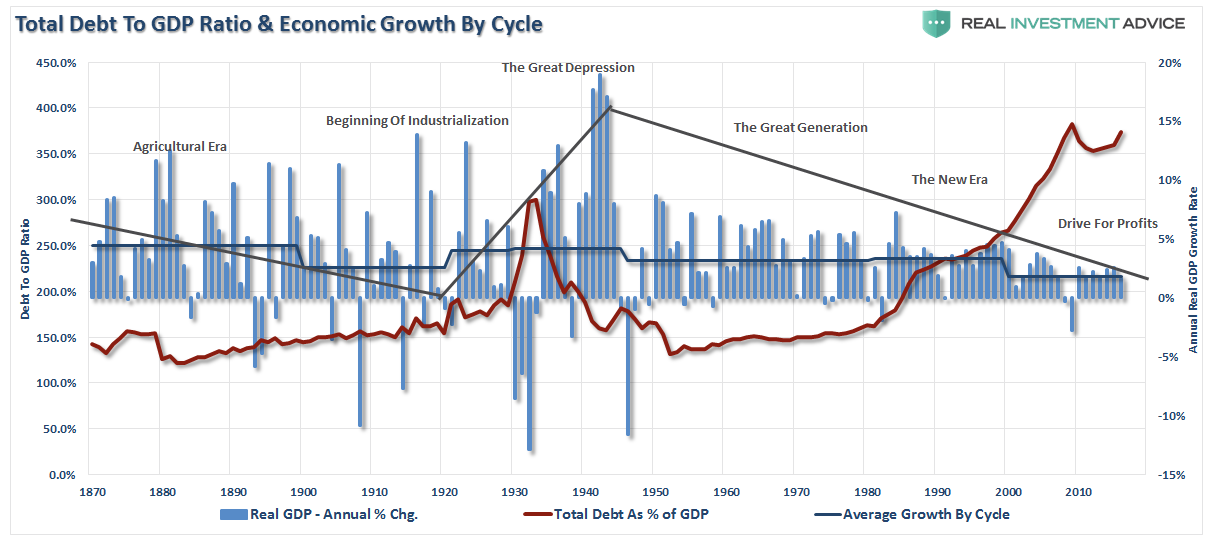

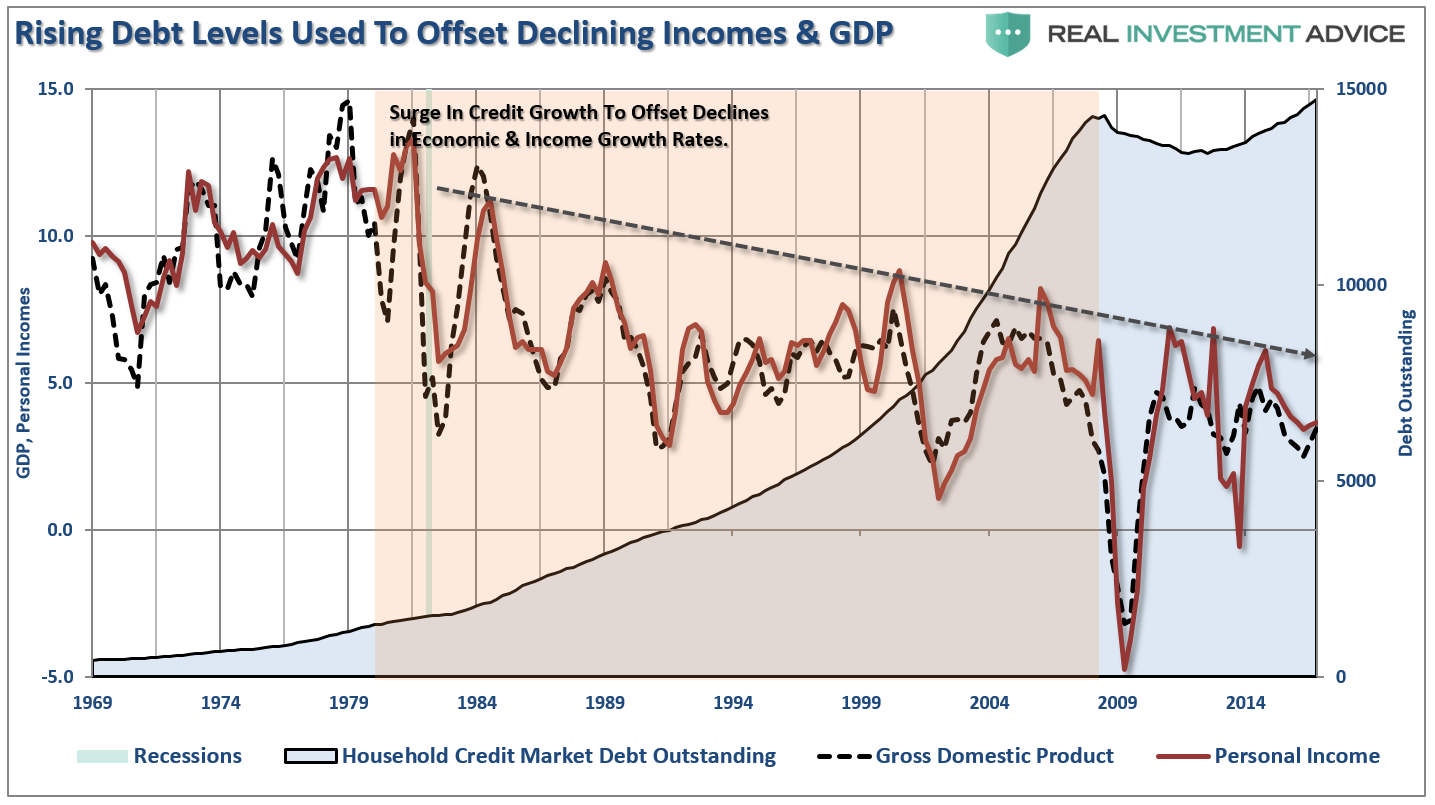

Dow Jones in der gleichen Zeit: It now requires nearly $3.00 of debt to create $1 of economic growth:  Zitat:

Zitat:

Zitat:

Zitat:

Zitat:

Zitat:

Zitat:

Zitat:

Der Artikel ist eine Edition von diesem Original-Artikel: https://realinvestmentadvice.com/how...talking-about/ ################################################# Debt drives rates lower....not higher. Debt is deflationary. See chart below and read this: https://realinvestmentadvice.com/the...dp-challenges/ (=Quelle):

###############################

__________________

Beste Grüße, Benjamin

Geändert von Benjamin (30-07-2017 um 14:40 Uhr) |

|||||||||

|

|

|

|

|

#50 | |||

|

TBB Family

Registriert seit: Mar 2004

Beiträge: 10.373

|

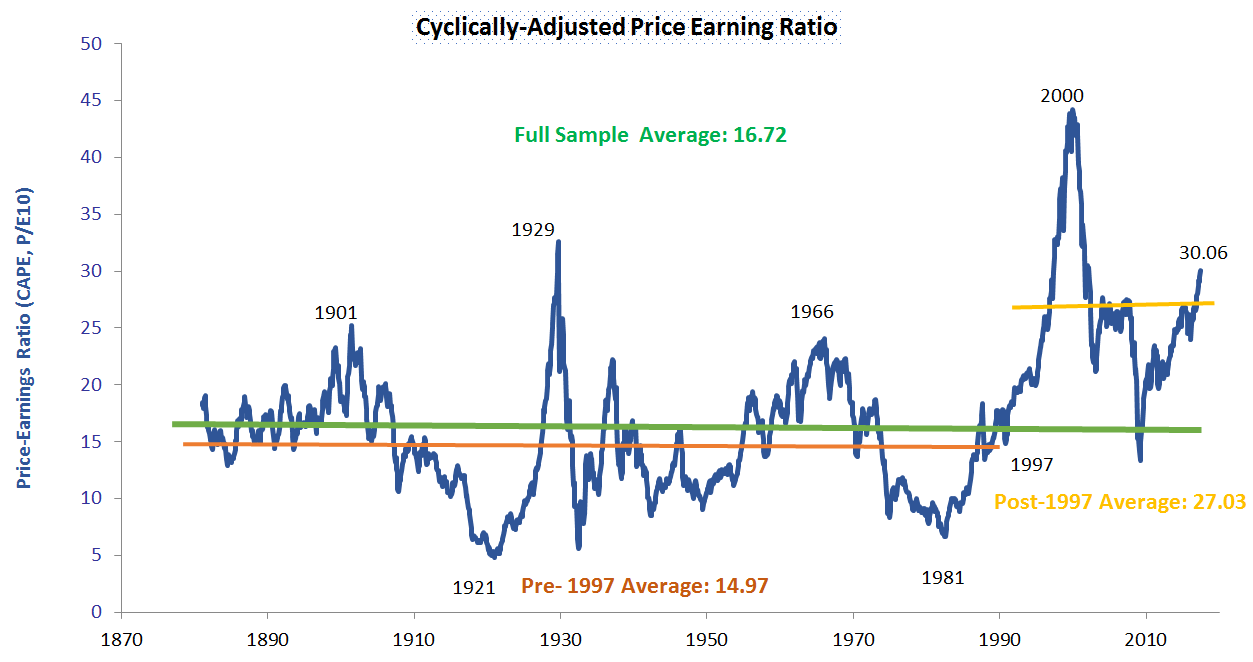

If Jeremy Grantham Has a Changing Heart on Value Investing, Should You?

June 30, 2017 at 7:00 am by Julex Capital, https://www.etftrends.com/if-jeremy-...ng-should-you/  Zitat:

Zitat:

Zitat:

Geändert von Benjamin (30-07-2017 um 15:06 Uhr) |

|||

|

|

|

|

|

#51 | |||

|

TBB Family

Registriert seit: Mar 2004

Beiträge: 10.373

|

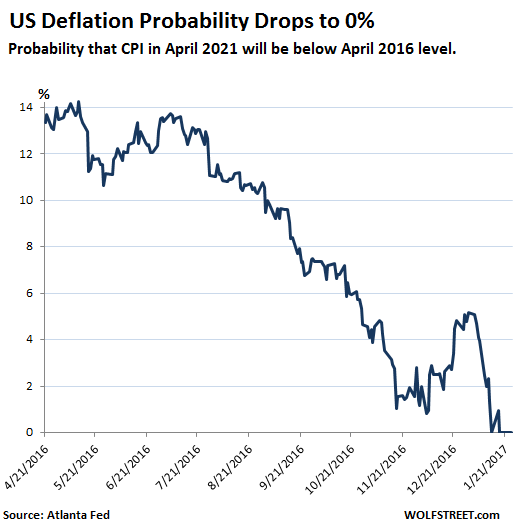

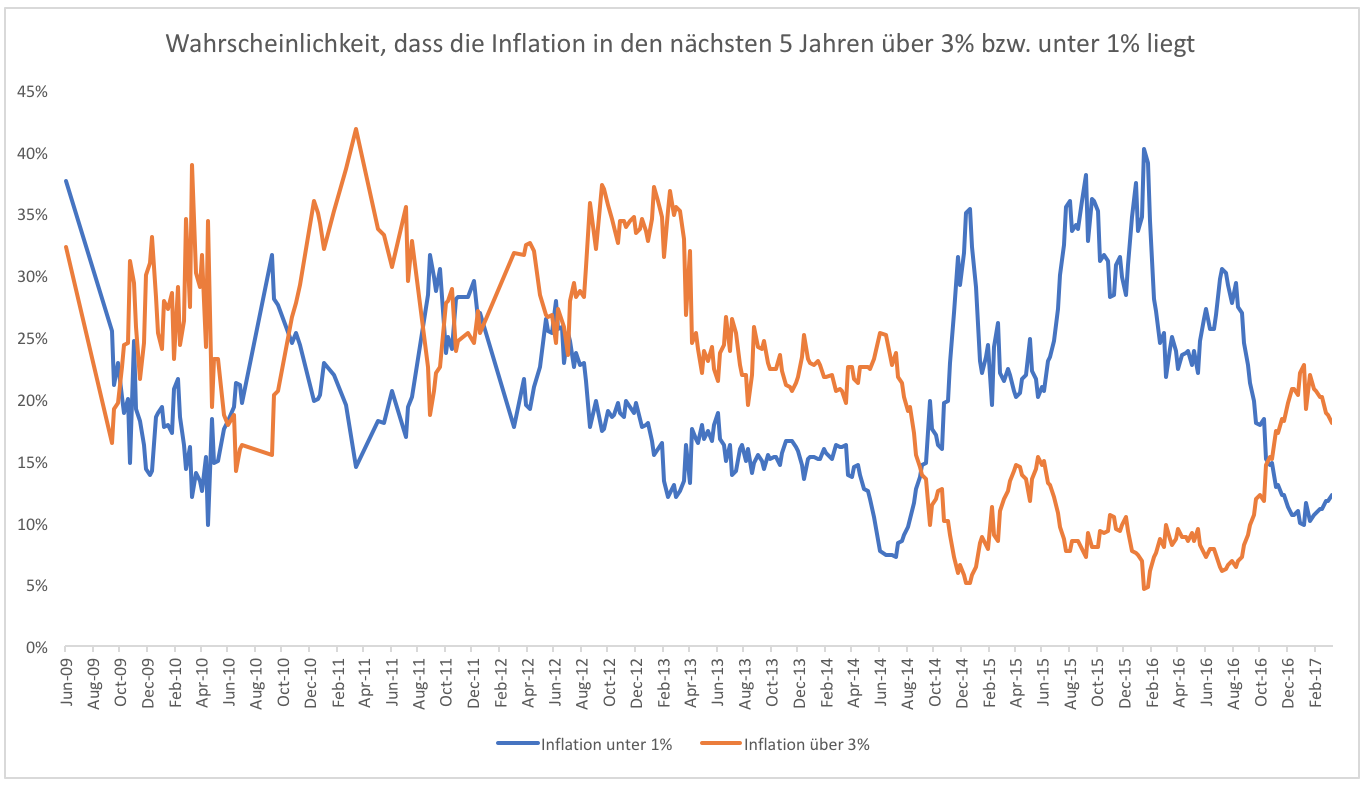

The Atlanta Fed’s Deflation Probabilities indicator

Zitat:

Zitat:

Zitat:

Quelle: Deflation Probability Drops to 0% for Next Five Years, by Wolf Richter, Jan 26, 2017 http://wolfstreet.com/2017/01/26/def...xt-five-years/ ################################################ 2017–22 Deflation Probability Declines—July 27, 2017: https://www.frbatlanta.org/research/...abilities.aspx

__________________

Beste Grüße, Benjamin

|

|||

|

|

|

|

|

#52 | |

|

TBB Family

Registriert seit: Mar 2004

Beiträge: 10.373

|

Die Notenbank von Minneapolis errechnet diese vom Markt implizierten Wahrscheinlichkeiten:

Will man wissen, wohin es mit der Inflation geht, muss man wissen, wohin sich die Konsumausgaben entwickeln. Zitat:

Deflation - die Rückkehr? von Clemens Schmale, Finanzmarktanalyst, https://www.godmode-trader.de/artike...ckkehr,5266511

__________________

Beste Grüße, Benjamin

|

|

|

|

|

|

|

#53 | ||

|

TBB Family

Registriert seit: Mar 2004

Beiträge: 10.373

|

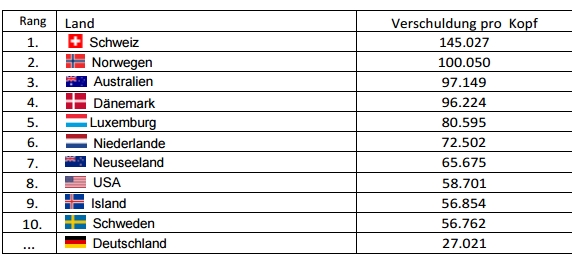

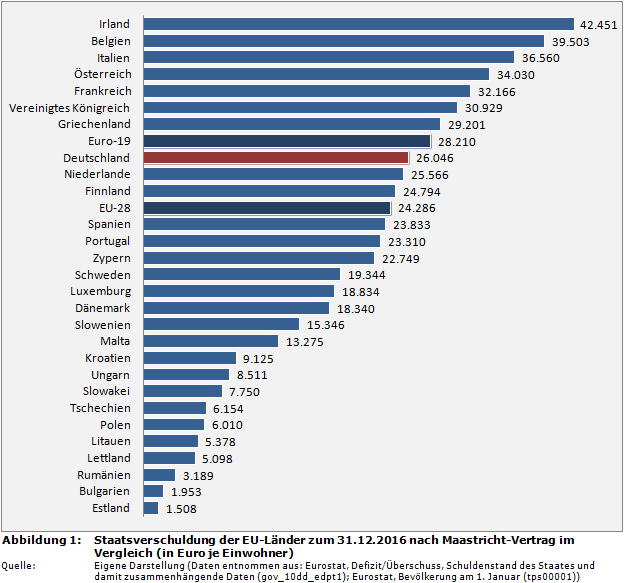

Zitat:

##################################### Ranking der EU-Staaten zu den Staatsschulden je Einwohner: Abbildung 1 enthält eine Übersicht zur Höhe der Pro-Kopf-Staatsverschuldung nach Maastricht-Vertrag zum Jahresende (sog. konsolidierter Bruttoschuldenstand). Berichtet werden Schuldendaten zu den einzelnen EU-Mitgliedern, zu den EU-28 (Summe der 28 EU-Mitglieder zum 1.1.2017) und zu den Euro-19 (Summe der 19 Mitglieder der Eurozone zum 1.1.2017). Der höchste Pro-Kopf-Schuldenstand aller EU-Länder entfällt zum Stichtag 31.12.2016 auf Irland mit 42.451 Euro je Einwohner. Die niedrigste Pro-Kopf-Staatsverschuldung weist Estland mit 1.508 Euro je Einwohner aus. Deutschland liegt bei einer staatlichen Verschuldung in Höhe von 26.046 Euro je Einwohner.  Quelle: http://www.haushaltssteuerung.de/sta...a-ranking.html ########################################## Germany Loans to Private Sector Loans to Private Sector in Germany increased to 1364.36 EUR Billion in the first quarter of 2017 from 1347.49 EUR Billion in the fourth quarter of 2016. Loans to Private Sector in Germany averaged 1094.01 EUR Billion from 1968 until 2017, reaching an all time high of 2367.06 EUR Billion in the fourth quarter of 1998 and a record low of 171.69 EUR Billion in the fourth quarter of 1968.  Zitat:

Quelle: https://tradingeconomics.com/germany...private-sector #################################### Germany Private Debt to GDP 1995-2017 Private Debt to GDP in Germany decreased to 149.50 percent in 2015 from 149.70 percent in 2014. Private Debt to GDP in Germany averaged 160.31 percent from 1995 until 2015, reaching an all time high of 172.10 percent in 2003 and a record low of 148.30 percent in 1995.   Quelle: https://tradingeconomics.com/germany...te-debt-to-gdp Geändert von Benjamin (06-08-2017 um 13:52 Uhr) |

||

|

|

|

|

|

#54 | |

|

TBB Family

Registriert seit: Mar 2004

Beiträge: 10.373

|

25.08.2017

Zitat:

__________________

Beste Grüße, Benjamin

|

|

|

|

|

|

|

#55 | ||||

|

TBB Family

Registriert seit: Mar 2004

Beiträge: 10.373

|

Donnerstag, 24.08.2017 - 09:59 Uhr

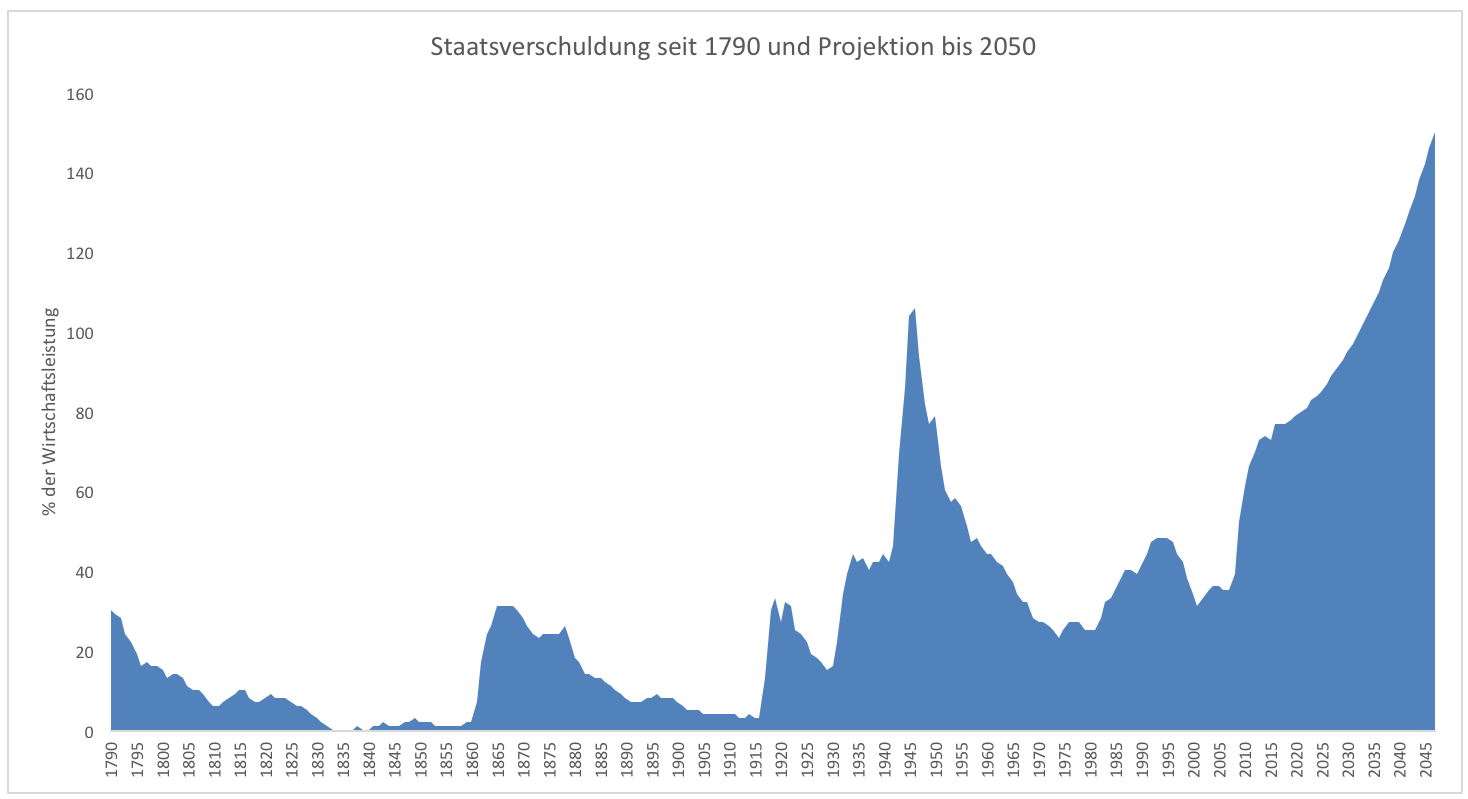

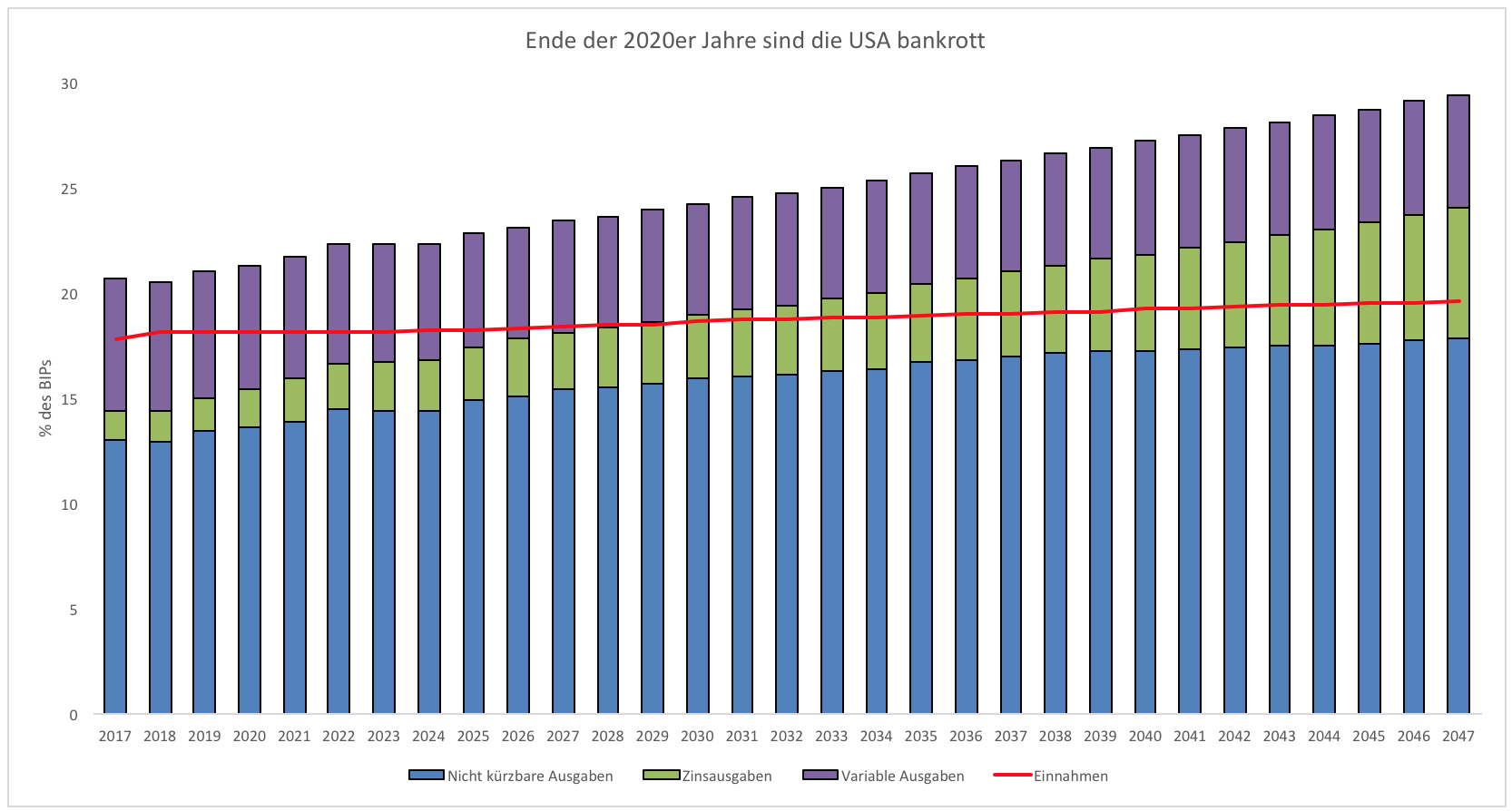

USA: Droht die Pleite binnen 12 Jahren? Clemens Schmale, Finanzmarktanalyst, https://www.godmode-trader.de/artike...jahren,5478129 USA:  Zitat:

Zitat:

Der dritte Block Zitat:

Bis 2029 hat der Staat durch Ausgabenkürzungen theoretisch die Möglichkeit, das Budget auszugleichen. Zitat:

Geändert von Benjamin (26-08-2017 um 22:21 Uhr) |

||||

|

|

|

|

|

#56 |

|

TBB Family

Registriert seit: Mar 2004

Beiträge: 10.373

|

08.05.208

von Clemens Schmale , https://www.godmode-trader.de/ Unten Auszüge/Zitate aus seinem Artikel: Im Notfall springt die Regierung ein Die US-Regierung vergibt Verbraucherkredite. Der US-Konsument hat sich 2017, insbesondere zu Jahresende, so stark verausgabt, dass eine Abkühlung nicht wirklich überrascht. Zudem tendiert das Kreditwachstum dazu, sich am Ende eines Konjunkturzyklus abzuschwächen. Aufregender ist die Rolle des Staates bei den Verbraucherkrediten. Zu diesen Krediten gehören Kreditkartenschulden, Autokredite, Überziehungskredite und auch Studienkredite. Es ist nicht ganz klar, weshalb letztere zu den Verbraucher- bzw. Konsumkrediten gezählt werden, aber es ist so. Die Regierung ist damit zum größten einzelnen Kreditfinanzierer der Amerikaner aufgestiegen. Die Ausfallquoten sind derzeit höher als die Zinsen. Der Staat macht einen garantierten Verlust damit. Einen Großteil der Kredite kann man den Staatsschulden inzwischen wohl einfach hinzufügen, da viel Geld nie wieder einbringlich sein wird. 100 Mrd. Dollar bei einer Wirtschaftsleistung von fast 20 Billionen sind vielleicht ein Tropfen auf den heißen Stein. Nichtsdestotrotz kurbelt die Regierung durch Studienkredite das Kreditwachstum massiv an. Das ist schon einmal und außergewöhnlich. Geändert von Benjamin (08-07-2020 um 22:48 Uhr) |

|

|

|

|

|

#57 |

|

TBB Family

Registriert seit: Mar 2004

Beiträge: 10.373

|

Übersicht aus dem Research der Deutschen Bank:

Der Anteil der Wirtschaftsleistung (GDP) einiger Volkswirtschaften, der auf den Export zurückgeht. Der Export macht 40 % des deutschen GDPs aus, bei den USA gehen weniger als 10 % auf den Export zurück. Der Löwenanteil des deutschen Exports geht demzufolge in die EU (hellblau), nur ein vergleichsweise geringer Anteil (unter 5 %) geht in die USA (rot). Geändert von Benjamin (08-07-2020 um 22:48 Uhr) |

|

|

|

|

|

#58 |

|

TBB Family

Registriert seit: Mar 2004

Beiträge: 10.373

|

Quelle:

Credit-Driven Train Crash, Part 1 BY JOHN MAULDIN , https://www.mauldineconomics.com/fro...utm_source=mkw MAY 11, 2018 |

|

|

|

|

|

#59 |

|

TBB Family

Registriert seit: Mar 2004

Beiträge: 10.373

|

Relative Größe nationaler Aktienmärkte relativ zur gesamten Welt-Aktienmarktkapitalisierung.

USA machen 53,3% des Weltaktienmarkts aus, Deutschland lediglich 2,8% ... also unter ferner liefen. Die gesamte Aktienmarktkapitalisierung in UK ist größer als diejenige jeweils in China, in Deutschland oder in Frankreich! (hätte ich nie gedacht!)  Verwunderlich sind die sehr ähnlichen Daten für Deutschland, der Schweiz und Kanada. Ich hätte ich die Summe aller Aktienmarktkapitalisierungen in der Schweiz nie so relativ "groß" eingeschätzt. Aktuelle Zahlen 2019, Quelle Credit Suisse Falls der no-deal-BREXIT tatsächlich kommen sollte, dann dürfte der Rang vom UK sich wohl ändern... Grafik unten zitiert aus diesen Quellen:

Geändert von Benjamin (27-03-2019 um 13:46 Uhr) |

|

|

|

|

|

#60 |

|

TBB Family

Registriert seit: Mar 2004

Beiträge: 10.373

|

Der relative und absolute Anteil der nationalen Wirtschaftsleistung

relativ zur gesamten weltweiten Wirtschaftsleistung, für das Jahr 2017. Quelle: Weltbank Die Farben kennzeichnen die Kontinente:

|

|

|

|

|

| Lesezeichen |

|

|

Es ist jetzt 01:33 Uhr.