|

|

|

#61 | |

|

TBB Family

Registriert seit: Mar 2004

Beiträge: 10.373

|

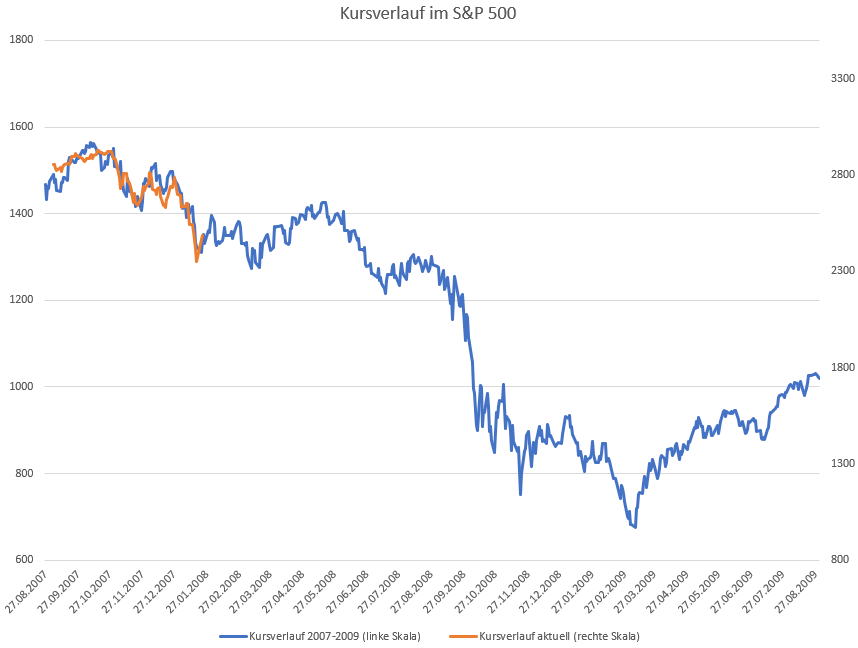

Crash in Slow Motion

Chart von Oliver Baron, Finanzredakteur und Experte für Anlagestrategien, vom Freitag, 28.12.2018, hier: https://www.godmode-trader.de/artike...-crash,6736160 Zitat:

############################################### Zum Vergleich hier ergänzt der Langfristchart mit dem S&P 500, der den obigen Zeitabschnitt von 2007 - 2009 (den "Ceash") im größeren zeitlichen Kontext zeigt. ############################################### Botschaft: Ein einfaches Shorten mit Hebelzertis ist selbst in solch dynamischen "Abwärtszeiten" wie in diesen Wochen "nervlich schwierig", da die eingestreuten Aufwärtskorrekturen lange dauern können und im Detail schwer zu prognostizieren sind. Ein einfaches "Hebel-Short kaufen und liegenlassen" hält man bei großen Positionen und ggf. noch dazu mit hohem Hebel angesichts der eingestreuten (z. T. längeren und anfangs schwer analysierbaren) Aufwärtskorrekturen wohl kaum nervlich durch, wenn man nicht gerade optimal eingestiegen war. Shorten mit Hebelzertis ist also selbst in dynamischen "Abwärtszeiten" ein durchaus schwieriges Unterfangen - obwohl es im Langfristchart doch so "einfach runter" ging! Lösung: Kapitalerhalt geht vor Gewinn: Man verwendet für längere Haltedauern von Hebelzertis

Geändert von Benjamin (29-12-2018 um 15:26 Uhr) |

|

|

|

|

|

#62 |

|

TBB Family

Registriert seit: Mar 2004

Beiträge: 10.373

|

Wie die Arbeitshypothese traden, dass der DOW Jones noch länger in einer wellenförmigen Abwärtsbewegung sein wird? - Einige Beispiele:

Nimmt man die letzte lange Aufwärtsbewegung (3,11 Jahre Dauer)

...und wendet darauf die üblichen Fibu-Retracements an, dann liegt das "normale Korrekturkursziel beim DOW beim "62er", also bei 19723, was korreliert mit einer recht guten Unterstützung dort, die seinerzeit erzeugt wurde durch eine ca 1-monatige Seitwärtsbewegung vom 12.12.2016 - 16.01.2017: Im Bereich der oben gezeigten 1-monatigen Seitwärtsperiode und in der Nähe des "62er" bei rechnerisch 19723 wird wahrscheinlich die Abwärtsbewegung seit dem 03.10.2018 erst einmal enden (spätere Fortsetzung nicht ausgeschlossen, siehe unten). Sollte es früher bullisch werden wollen, dann wären das plausible Marken:

########## Plausibilitätscheck anhand der Indikatoren in aktuellen längerfristigen Charts: Aktueller Stand bei den Indikatoren beim Dow Jones: (Achtung; Slow Stoch bei der folgenden Liste mit 15,5,5 eingestellt, anders als bei den hier gezeigten Charts.)

Der weekly des DOW Jones: Der daily Chart des DOW (die korrektive Unterwelle 4 rauf wurde evtl. bereits Ende Dezember 2018 beendet, die vorherige Unterwelle 3 begann bei rund 24.8300, dann könnte nun die Unterwelle 5 runter beginnen): Der monthly des DAX: ########## 3 angenommene Short-Szenarien beim DOW Jones: Annahmen Szenario#1:

Annahmen Szenario#2:

Annahmen Szenario#3:

oder oder Zertifikate-Rechner dafür: Geändert von Benjamin (29-12-2018 um 15:29 Uhr) |

|

|

|

| Lesezeichen |

|

|

Es ist jetzt 21:31 Uhr.